成年後見制度に興味がある方にとって、制度の内容とともに気になることのひとつが制度を利用することでかかる費用だと思います。成年後見制度を利用するためにかかる費用としては、大きく分けると家庭裁判所に申し立てる費用と後見人への報酬があげられます。

今回は、成年後見制度を利用するために最低限抑えておきたい制度のポイントと費用、利用する場合の注意点をまとめてみました。

加えて、成年後見制度では出来ないことを実現する家族信託という手法もご紹介したいと思いますのであわせてご検討ください。

目次

1 まず押さえておきたい成年後見制度のポイント

成年後見制度を利用するための費用や後見人への報酬について見てみる前に簡単に制度の復習をしましょう。

成年後見制度とは、認知症などで判断能力が低下した人に後見人をつけることで、被後見人の適切な財産管理や施設への入居契約などを行って被後見人の生活を守るための制度です。

成年後見制度を利用することで、例えば、認知症になったあなたの親が施設に入居する場合、後見人が入居の費用をあなたの親の預金から引き出したり(財産管理)、施設への入居契約を進めたり(身上監護)することができるようになります。

1−1 2つの成年後見制度

成年後見制度には大きく分けて2つの制度があります。それは法定後見制度と任意後見制度です。

- 法定後見制度…すでに判断能力が低下した人が対象の制度

- 任意後見制度…現在は判断能力があるが、今後認知症などで判断能力が低下して支援が必要になった場合に自分の代わりにしてほしいことをあらかじめ契約のかたちで依頼しておく制度

つまり、成年後見制度を利用する時点での本人の判断能力が有無(あなたの親が認知症を発症しているかどうか)によって利用できる制度が変わってくるのです。

1−2 法定後見制度と任意後見制度、どこが違うの?

では、法定後見制度と任意後見制度、どこが違うのでしょうか?

被後見人(認知症になったあなたの親)のための制度であるという点では同じですが、法定後見制度と任意後見制度では、異なる点もあります。

まず、後見人の選定方法が異なります。

法定後見制度では、家庭裁判所の審判という形で後見人が選任されます。この場合、もちろん被後見人の親族が選任されることもありますが、弁護士や司法書士などの専門家が選任されることが多いのです。

※親族以外の第三者が成年後見人等に選任された割合は全体の約71.9%(成年後見関係事件の概況 平成28年1月~12月 最高裁判所事務総局家庭局)

つまり、法定後見の場合、申し立てる親族とは関係のない第三者が後見人となって、あなたの親の財産を管理することになる確率がとても高いということです。

もちろん選任された後見人は、あなたの親のためにその財産を管理してくれるとは言え、家庭の財産の問題に他人が関わることに心情的に抵抗のある方も多いのではないでしょうか。

一方、任意後見制度では、あらかじめ後見人を親族や信頼できる第三者に指定することができます。

加えて、後見人は強力な法的権利を持つことになります。法定後見人、任意後見人ともに本人に変わって銀行から預金から引き出すことができる代理権を持っています。

さらに、法定後見人は取り消し権も持っています。取り消し権とは、後見人がついてから行った被後見人(認知症になったあなたの親)による契約は、過去に遡って取り消しすることができる権利です。

例えば、あなたの知らない間に詐欺まがいの高額な契約を結んでしまったとしても、その契約を取り消すことができることで、あなたの親の財産が守られるのです。

2 成年後見制度を利用するための費用と後見人への報酬

成年後見制度を利用するにあたって、法定後見制度では家庭裁判所への申立てにかかる費用、任意後見制度では契約締結の費用がかかります。また、制度の利用が始まると後見人への報酬も発生します。

2−1 成年後見制度の利用にかかる初期費用

ここでは法定後見人・任意後見人それぞれの初期費用について確認します。

2−1−1 法定後見制度の場合

家庭裁判所に後見制度を利用することの申立てにかかる費用の概算は次の通りです。

①申立費用(収入印紙)800円

②登記費用(収入印紙)2,600円

③郵便切手 5,000円程度

④鑑定費用 50,000円程度

⑤専門家(弁護士・司法書士)への報酬 20万円程度~(依頼する専門家により異なる)

その他に本人や後見人候補者の戸籍謄本や住民票の写しを取得する費用がかかります。

また、④の鑑定とは、裁判所の判断により本人の判断能力の確認のために医師による鑑定が行なわれることで、全体の約1割程度で実施されています。

ですので、初期費用として、約21万円から25万円ほどかかることになります。

2−1−2 任意後見制度の場合

任意後見の契約を結ぶためにかかる費用の概算は次の通りです。

① 公証人手数料(公証人役場に行く場合) 20,000円〜45,000円

② 公証人手数料(公証人に出張してもらう場合) 40,000円〜75,000円

③ 専門家(弁護士・司法書士)への報酬 20万円程度~(依頼する専門家や契約の内容により異なる)

その他に本人や後見人を引き受ける人の戸籍謄本や住民票の写しを取得する費用がかかり、初期費用として、約22万円から27万ほどかかることになります。

また、任意後見では効力が発生する段階(本人の判断能力が衰えた段階)で、任意後見監督人(任意後見人を監督する役割の人)の選任申立ての費用がかかります。

成年後見制度を利用するためには、いろいろと用意する書類や煩雑な手続きがありますから、普段のお仕事に加えてご自分で準備なさるのは大きな負担になることと思います。

ですから、多くの場合、弁護士や司法書士の専門家に手続きのお手伝いをお願いすることになると思います。どうでしょう?思いのほかお金がかかるというのが実感ではないでしょうか?

2−2 後見人制度のランニングコスト(後見人への報酬)

さらに法定後見制度を利用するにあたって、後見人に弁護士や司法書士などの専門家(職業後見人)がついた場合、後見人への報酬を支払う必要があります。職業後見人の場合の報酬の目安は次の通りです。

・通常の後見事務を行った場合の報酬 月額2万円

・管理財産額が1,000万円~5,000万円 月額3~4万円

・管理財産額が5,000万円以上 月額5~6万円

出典:東京家庭裁判所立川支部 成年後見人等の報酬額のめやす(平成25年1月)

では、親族が後見人になった場合、費用はかからないのでしょうか?この場合、後見監督人がつくことになり、次のような後見監督人への報酬が発生します。

- 管理財産が5,000万円以下 月額1万円~2万円

- 管理財産が5,000万円を超える場合 月額2万5千円~3万円

ここで注意しておきたいのは、成年後見制度が終わるまで、つまり被後見人(認知症になったあなたの親)が亡くなるまでこの報酬は発生するということです。

例えば後見人への報酬が3万円の場合、単純計算で年間36万円、5年間で180万円、10年間で360万円です。後見人への報酬は、長期間の介護費用とともに継続的に負担しなければならない費用になります。

もちろん、弁護士や司法書士などの専門家が、あなたの親やあなた方親族のために働いてくれることへの対価ではありますが、介護の長期化とともに思いのほかお金がかかった、ということも十分にありえます。

また、任意後見制度では、任意後見人を親族とした場合、無報酬とすることが出来ますが、任意後見監督人(任意後見人を監督する役割の人)の報酬が発生することにも注意が必要です。

3 法定後見制度を利用する上での注意点

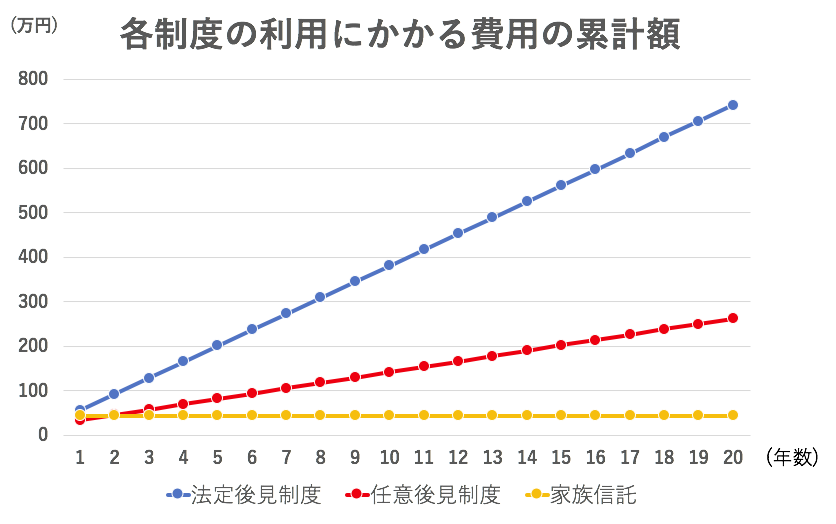

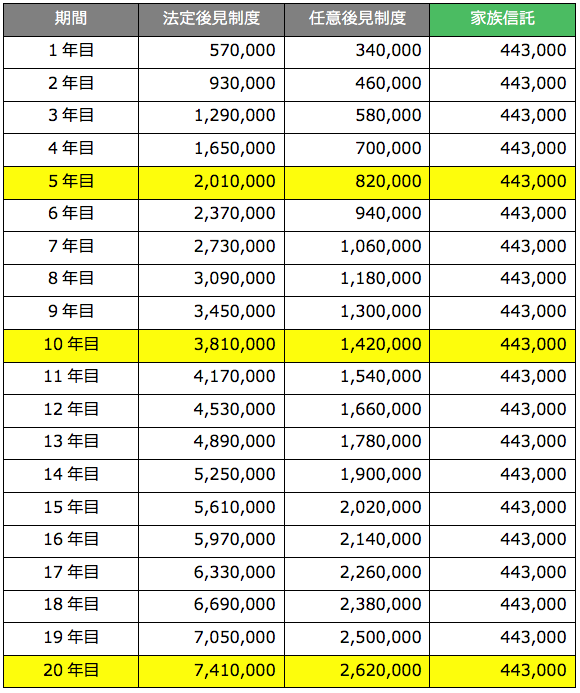

ここまで成年後見制度の利用にかかる初期費用とランニングコストをご紹介しました。では、成年後見制度の利用期間中、合計でどのくらいのコストがかかるのかシミュレーションしてみましょう。

さらに、のちほどご紹介する家族信託とではどのくらいの差がでるのかも見てみたいと思います。

3−1 成年後見制度と家族信託との費用比較

今回は分かりやすいように、管理対象の資産は評価額3,000万円のマンションのみとし、費用も想定される最低額を設定していますので、シミュレーションと実際の費用とでは違いがあることをご了承ください。

1 法定後見制度の費用

医師による鑑定がなく、専門家(弁護士・司法書士)への報酬を20万円とした場合、初期費用は約21万円です。

ランニングコストとして、職業後見人への報酬を月額3万円と設定します。

2 任意後見制度の費用

- 公証人手数料が2万円、専門家(弁護士・司法書士)への報酬を20万円とした場合、初期費用は約22万円です。

- 親族である後見人は無報酬とする代わりにランニングコストとして、後見監督人への報酬を月額1万円と設定しました。

3 家族信託の費用

家族信託に関する信託契約書の作成や登記手続きはご自分で行うことも可能ですが、信託契約や登記手続きは、専門的な内容であることからコンサルタントや専門家(司法書士)に依頼した場合を想定しています。

- 家族信託に関するコンサルタント費用を20万円として、家族信託の契約内容(信託契約書)を公正証書にする費用が2万3,000円かかります。

参考:法律行為に関する証書作成の基本手数料(日本公証人連合会)

- 受託者(委託を受けて財産を管理する人)への不動産の名義変更の費用として登録免許税が12万円(1,000分の4)で、司法書士への報酬を10万円と設定します。

- 親族である受託者は無報酬とします。

以上の条件で、法定後見制度、任意後見制度、家族信託にかかる費用の合計額を20年分まとめてみました。

『20年も費用がかかり続けるなんて・・・』と思われる方もいらっしゃるかもしれません。

しかし、超高齢化がすすんだ現在では、70歳で認知症を発症して成年後見制度の利用が必要になり、90歳まで存命でおられる方も珍しいことではないと思います。

そのことを踏まえて、あらためてグラフを見てみると法定後見制度、任意後見制度ともに利用する年数が長くなればなるほど想像以上の費用がかかることがお分かりになると思います。

一方、家族信託は、最初の信託契約書の締結費用以外は、継続的な費用がかからないことが分かります。

3−2 本人が亡くなるまで終わらない法定後見制度

施設への入居に必要な資金を確保するために親名義の預金でしか用意できない場合、法定後見制度を利用して預金を引き出したり、解約するしか方法はありません。しかし、目的が預金の引き出しだけだったとしても、一度法定後見制度を利用するとあなたの親が亡くなるまでその利用は解消できません。

また、成年後見制度を利用する期間中、あなたの親の財産は家庭裁判所の管理下にあることになります。

例えば、あなたの親が自宅に戻る見込みがなく、自宅を売却したいと考えても、「居住用不動産の処分」の許可を申し立てて、家庭裁判所の許可をもらわなければ売却できません。『自分の親の財産だから』と親の代わりに財産を処分しようと考えても、これまで通りの感覚で対応することは出来なくなります。

もしあなた自身が後見人になった場合、口座や現金の管理などの財産管理、医療や介護に関わる身上監護のほか、1年に1度は家庭裁判所に後見事務の報告書を提出しなければなりません。そのほかにもさまざまな手続きが必要になります。

一方、弁護士や司法書士が後見人になった場合には、後見人には制度の利用が終わるまで報酬を支払い続けることになります。その期間もさきにお伝えしたようにかなり長期間になる可能性があるのです。

このことを事前に知っていれば成年後見制度、特に法定後見制度とは気軽に利用できる制度ではないと思います。

4 法定後見制度を利用しなければならなくなる前に検討しておきたい家族信託

では、法定後見制度だけでは難しい老後の資産の管理について、何か有効な手段はないのでしょうか?

一つの解決策として家族信託という手法があります。あなたが親の財産管理について不安を感じているなら、認知症になる前にぜひ一度、家族信託について検討してみてください。

4−1 家族信託って一体どんな仕組み?

では、家族信託でできる認知症対策に移る前に、家族信託のポイントをご説明しようと思います。

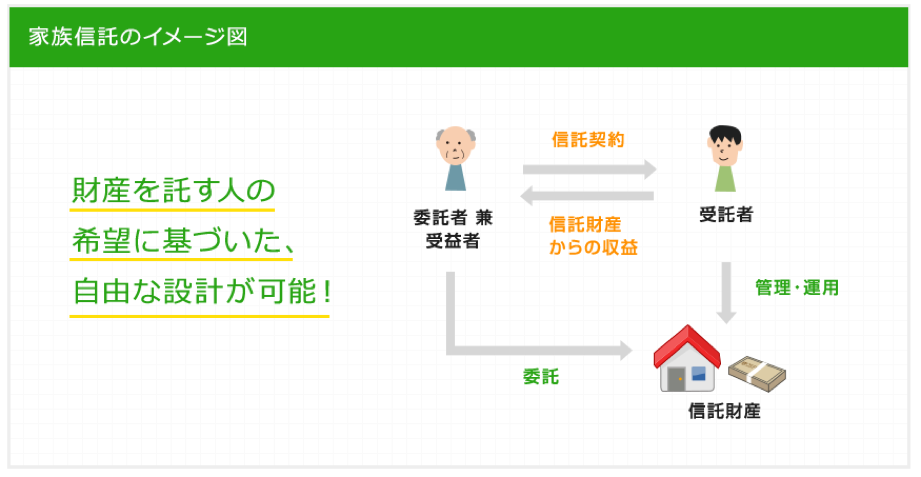

一言で言うと家族信託とは、財産管理のための手法です。

財産を持っている人が特定の目的のために信頼できる家族に自分の財産(や財産の一部)を託して、自分(や特定の人)のために管理してもらう仕組みです。

典型的な活用例としては、親(財産を持っている人)が自分の子供(信頼できる家族であるあなた)に自宅や所有不動産(自分の財産)の管理・処分をお願いして、自分の生活のために使ってもらう場合があげられます。

次に、家族信託を理解する上での重要な用語をみてみましょう。

- 委託者・・・自分の財産の管理を委託する人(イメージ図ではあなたの親)

- 受託者・・・委託者から委託を受けて財産を管理する人(あなた)

- 受益者・・・管理する財産から得られる収益や成果を受け取る人(あなたの親)

上の例でいうと、あなたの親は自分の財産を自分のために管理してもらうのですから委託者兼受益者になります。

また、受益(管理する財産から得られる収益や成果)というと、アパートやマンションの家賃収入をイメージされるかもしれませんが、これからも自宅に住むことができるようにしたり、自宅を売却することで得られる利益も収益・成果になります。

- 信託財産・・・自宅などの所有不動産やお金(自分の財産)のうち管理してもらう財産

- 信託目的・・・何のために家族信託を行うのかという目的

代表的な信託財産としては、自宅や所有するアパート・マンションなどの不動産、現金、自社の未上場株式があげられます。

また、信託目的とは、受益者の資産の適正な管理や有効利用、例えば、あなたの親(受益者)の資産(自宅や所有不動産)をあなた(受託者)が管理・運用して、あなたの親(受益者)が安心して暮らせるようにすることなどが該当します。

信託目的とは、あなたの親やあなたがどんなことを叶えたいのかという希望を形にしたものですので非常に重要になります。

4−2 認知症対策になる家族信託

認知症になったあなたの親の介護や亡くなった後の相続に関する問題について、成年後見制度など、これまでの制度では、認知症になる前やなってしまった後では対策できなかった問題でも、家族信託を利用することで、事前に対策を取っておくことができることがあります。

例えば、あらかじめ家族信託で信託するお金の範囲を決めておけば、あなた(受託者)は、信託目的に沿った利用であれば、あなたの親(委託者)のために自由にお金を使うことができます。

具体的には、委託者名義の口座から新たに作った家族信託専用の口座に財産を移して管理することで、認知症なった親名義の銀行口座から預金が下ろせなくて困った、と慌てる必要がありません。

また、アパートやマンションの大家さんをしている親が認知症になったら、所有している不動産の管理に大きな問題が発生します。

その場合、事前に家族信託で所有するアパート・マンションの管理・運用をあなたの親(委託者)からあなた(受託者)に委託していれば、賃貸借契約などの重要な契約について、あなたの親に代わってあなたが行うことができ、これまで通り家賃収入を得ることができます。

自宅についても同様です。親に代わってあなたが売却の手続きを行うことができますから、施設に入居するなどしてもう戻る人のいなくなった家を適切な時期に売却できます。

4−3 家族信託は費用の見込みが立てやすい

家族信託は、成年後見制度に比べて、費用の見込みが立てやすい手段です。

最初の信託契約書の締結にかかるコンサルタントの費用や公正証書作成の費用、登記に関する費用以外は、基本的に継続的な費用がかかりません。つまり成年後見制度に比べ費用をおさえながら、あなたの希望を実現することが可能な手段なのです。

ですので、事前に充分な検討を重ねて家族信託を導入することで、将来のお金に関する心配を減らすことができます。

4−4 家族信託と任意後見を利用した老後のトラブル対処法

元気なときから家族信託で財産管理をしっかり行い、加えて家族信託で対応できない施設の入居などの身上監護については任意後見制度も利用する、これであなたの親が認知症になった後の生活とお金の不安も随分と解消されるのではないでしょうか。

もちろん、スムーズに手続きが進むよう、普段から信頼できる親族と連絡を取り合っておくことも重要です。

5 まとめ

すべての制度に言えることですが、だれにとっても都合の良い万能の制度はありません。それぞれの家族のあり方、対象となる方の心身の状況によって、ベストな組み合わせ、利用方法があるのです。

これまで認知症に対する財産管理の方法は成年後見制度しかないと思っていた方にとって、家族信託が救世主になるかもしれません。今回の記事で家族信託について興味を持った方はぜひ一度検討してみてください。

しかし、家族信託、成年後見制度ともに自分一人で対応するには限界があるのも事実です。そんな時は、専門家の助けを借りるのも重要なことです。法律制度全般については弁護士や司法書士、家族信託であれば家族信託コーディネーターや家族信託専門士と、必要に応じてご相談されてはいかがでしょうか?

コメント